事業所得とは

所得税法では、所得を10種類に分類してそれぞれ計算します。

そのうち、事業に関する所得は、事業所得に分類されます。

そして事業所得とは、所得税法27条で以下の通り定められています。

(事業所得)

第二十七条 事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業で政令で定めるものから生ずる所得(山林所得又は譲渡所得に該当するものを除く。)をいう。

2 事業所得の金額は、その年中の事業所得に係る総収入金額から必要経費を控除した金額とする。

必要経費

事業者が支出したものの中で経費にならないものは、所得税法第45条に定められています。

その第1項は、次のとおりです。

一 家事上の経費及びこれに関連する経費で政令で定めるもの

つまり、必要経費を計算するには、家事(プライベート)の部分を除かなくてはなりません。

個人事業主は、事業をする自分とプライベートの自分が混在しています。気を付けていても、仕事でのお金をプライベート資金から調達したり、プライベートで使ったりする場合があります。

そこで使うのが、「事業主勘定」です。

事業主貸

まず、事業をする自分とプライベートの自分を別人格と考えます。

事業主勘定は、事業をする自分を中心に考えます。

例えば、事業資金からコンビニでコーヒーを買ったら、「事業をする自分がプライベートの自分にお金を貸した。」と考え、事業主に貸した、事業主貸となります。仕訳は次のとおりです。

事業主貸(貸付金が増えた) 100円 / 現金(事業用現金が減った) 100円

事業は生活のために行うでしょうから、利益から生活費を賄うはずです。その場合も、事業主貸を使います。

事業主貸(貸付金が増えた) 100,000円 / 現金(事業用現金が減った) 100,000円

事業主借

事業主借は、事業主貸の逆です。

事業資金が不足した場合にプライベートの自分の銀行口座からお金を下して補填した場合、「事業をする自分がプライベートの自分からお金を借りた。」と考え、事業主が借りた、事業主借となります。仕訳は次のとおりです。

現金(事業用現金が増えた)10,000円 / 事業主借(借入金が増えた)10,000円

青色申告特別控除

青色申告を申請し、いくつかの条件をクリアすれば、事業所得から65万円を控除でき所得税や住民税が少なくなります。

その条件の一つが「正規の簿記の原則に従い詳細に記録している場合」です。

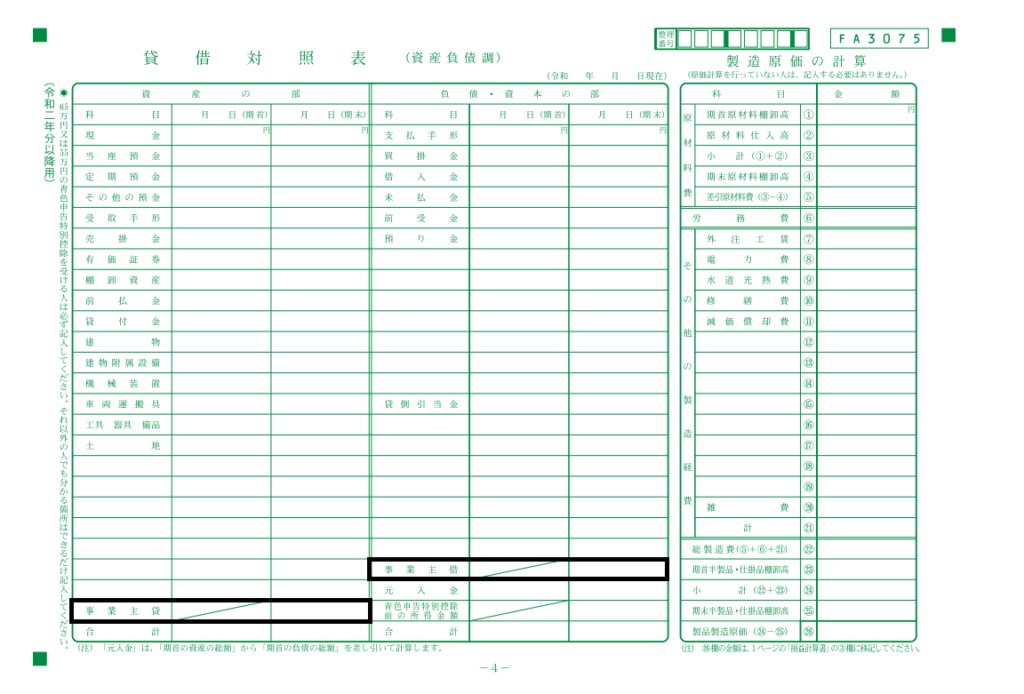

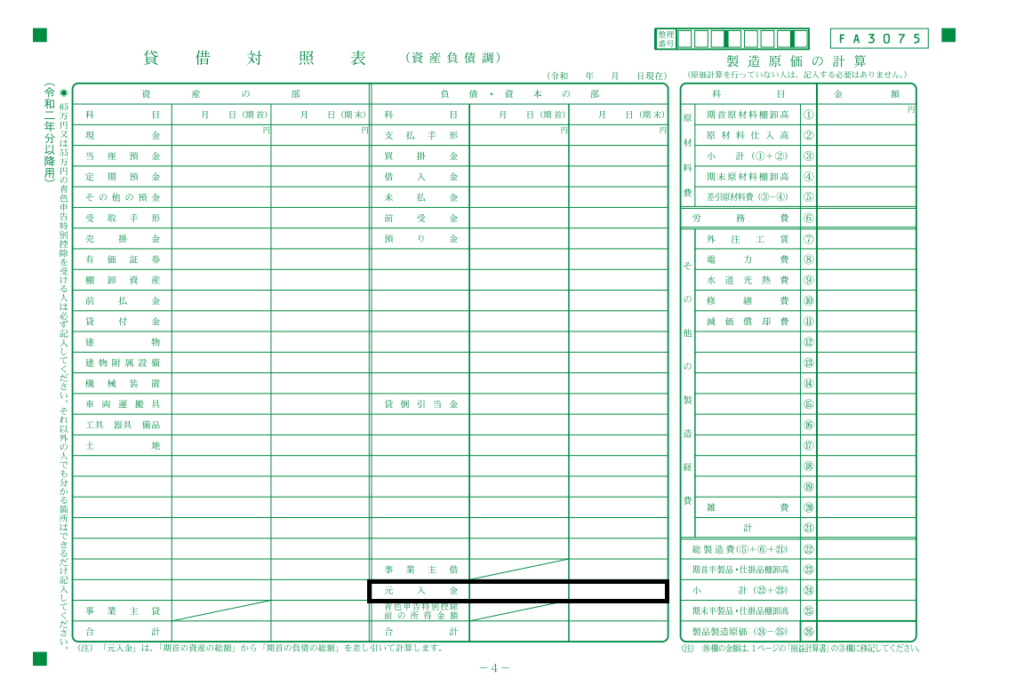

具体的には、貸借対照表(バランスシート)を作成することです。

そして、この貸借対照表を作成するには、事業主勘定(事業主貸と事業主借)が欠かせませんので、理解しておきましょう。

青色申告決算書の4ページ目(一番裏)に貸借対照表の様式があります。よく見ると、下の方に、この事業主貸と事業主借の科目がありますので、今度ご覧ください。

元入金勘定

貸借対照表の事業主借の下に「元入金」という科目があります。法人(会社)の資本金に当たる部分を、個人事業主は元入金と言います。

事業主勘定は、貸借対照表の「期末」に欄がありますが、「期首」には斜線が引かれており入力できません。

これは、事業主勘定は、期末決算後、次の計算をして元入金に併合されるからです。計算方式は、次のとおりです。

翌期の期首の元入金=今期の青色申告特別控除前の所得+今期の期末の元入金+事業主借-事業主貸

会計ソフトを使っている方は、自動的に計算されるのでご心配なく。

クラウド会計ソフト

私はクライアントに、クラウド会計ソフトであるfreee又はマネーフォワードを利用していただいています。

そして、クラウド会計ソフトの最大のメリットの一つである自動連携を効果的に使うため、銀行口座とクレジットカードは、事業用とプライベート用を分けていただいています。もちろん、私自身もそうしています。

この支出が事業用なのかプライベート用なのか、後から領収証を見て、一つ一つ判断するのは面倒です。これにより、支払う又は受け取る段階で分けてしまうので、事業主勘定を使う機会がグッと減りますのでおススメします。

まとめ

合法的な節税策である青色申告特別控除を満額受けるために、事業主勘定を理解しましょう。

銀行口座とクレジットカードは、事業用とプライベート用を分けて使いましょう。

【編集後記】

もう師走に入りました。年が明ければ、事業の決算が始まり、その後の確定申告と続いていきます。税理士として初めての確定申告時期を迎えます。今は錆びた頭をリフレッシュするために勉強の日々です。

コメント