所得税法204条(源泉徴収義務)

一般的に、源泉徴収されるイメージがあるのは、利子、配当、給与、退職金、公的年金などでしょう。

しかし、所得税法204条には、私たちのような士業を含めて次のような方々への報酬についても、支払者には源泉徴収が義務付けられています。

- 一 原稿、さし絵、作曲、レコード吹込み又はデザインの報酬、放送謝金、著作権(著作隣接権を含む。)又は工業所有権の使用料及び講演料並びにこれらに類するもので政令で定める報酬又は料金

- 二 弁護士(外国法事務弁護士を含む。)、司法書士、土地家屋調査士、公認会計士、税理士、社会保険労務士、弁理士、海事代理士、測量士、建築士、不動産鑑定士、技術士その他これらに類する者で政令で定めるものの業務に関する報酬又は料金

- 三 社会保険診療報酬支払基金法(昭和二十三年法律第百二十九号)の規定により支払われる診療報酬

- 四 職業野球の選手、職業拳闘家、競馬の騎手、モデル、外交員、集金人、電力量計の検針人その他これらに類する者で政令で定めるものの業務に関する報酬又は料金

- 五 映画、演劇その他政令で定める芸能又はラジオ放送若しくはテレビジョン放送に係る出演若しくは演出(指揮、監督その他政令で定めるものを含む。)又は企画の報酬又は料金その他政令で定める芸能人の役務の提供を内容とする事業に係る当該役務の提供に関する報酬又は料金(これらのうち不特定多数の者から受けるものを除く。)

- 六 キャバレー、ナイトクラブ、バーその他これらに類する施設でフロアにおいて客にダンスをさせ又は客に接待をして遊興若しくは飲食をさせるものにおいて客に侍してその接待をすることを業務とするホステスその他の者(以下この条において「ホステス等」という。)のその業務に関する報酬又は料金

- 七 役務の提供を約することにより一時に取得する契約金で政令で定めるもの

- 八 広告宣伝のための賞金又は馬主が受ける競馬の賞金で政令で定めるもの

源泉徴収税額

原則は、報酬の10.21%です。10%が所得税、0.21%が復興特別所得税です。

最終的には確定申告で精算しますので、普段はあまり気になりませんし、先に納めておいた方が痛税感(税金を払う時の痛み)が無いことは、私にとってはありがたい制度です。

計算の基礎となる金額と計算式

では、10.21%を乗じる元の金額は、消費税込みでしょうか消費税抜きでしょうか。

答は、消費税込みです。(正確には消費税及び地方消費税の額を含めた金額)

例えば、報酬(税抜き)が100,000円だった場合、先方には、消費税込みの110,000を請求します。

支払者は、110,000×10.21%=11,231円を源泉徴収し、差額の98,769円を支払います。そして、徴収した11,231円は、翌月10日までに納税しなければなりません(納期の特例を申請している者は7月10日及び1月20日)。

例外

ただし、報酬・料金等の支払を受ける者からの請求書等において報酬・料金等の額と消費税及び地方消費税の額が明確に区分されている場合には、当該報酬・料金等の額を源泉徴収の対象とする金額として差し支えないとされています。[平元直法6-1]

請求書には、通常消費税の額も書かれているでしょうから、こちらの例外規定でも結構です。

その場合の計算は、支払者は、100,000×10.21%=10,210円を源泉徴収し、消費税を含めた差額の99,790円を支払います。

入金時に、「あれっ? 振込金額が違う。」と思われた方は、こちらの計算式かもしれませんので、ご確認ください。

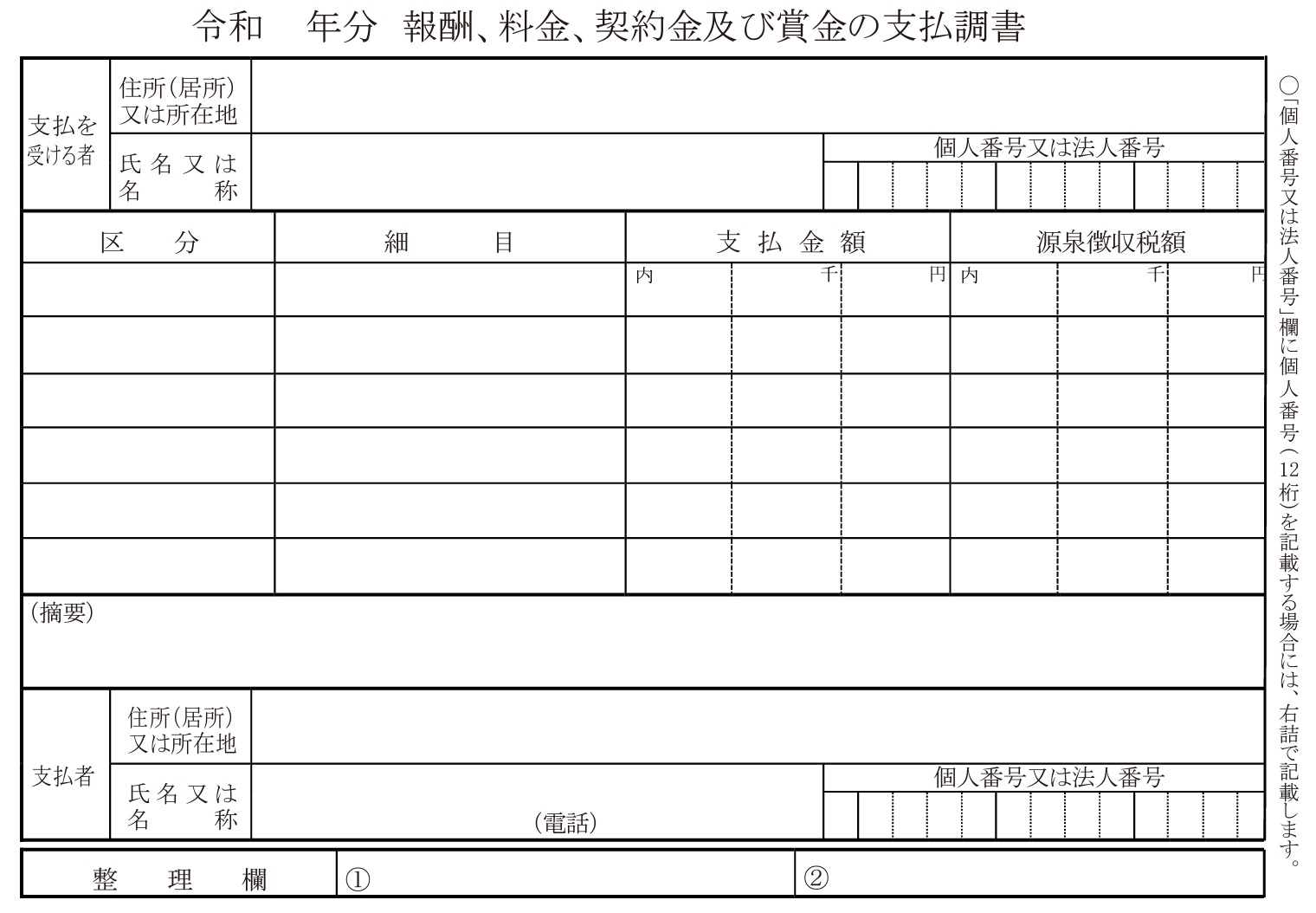

確定申告時期に送られてくる源泉徴収税額が記された「支払調書」の発行は、義務ではありません(発行してくれるところがほとんどですが、たまに発行しないところがあります。)。そのため、同じ報酬でも源泉徴収される金額が変わるというのは、経理しているときに面倒なので統一していただきたいものです。

【編集後記】

昨日、先輩の中小企業診断士(歳は私よりずっと下)から、診断士として仕事を得る方法のセミナーしていただきました。

自分がやってこなかったこと、知らなかかったことをたくさん聞けてありがたかったです。

中小企業診断士が「仕事を得る」ことは「自分が成長する(経験値を上げる)」ことと同じであり、今後の誰かのためになります。今抱えている仕事(今週納期)が終わったら時間に余裕ができますので、さっそく動いてみたいと考えています。

コメント