ポイ活

最近、いろいろなところで、「ポイント還元(付与)」が乱立しています。どこの事業者のサービスを使った方がお得なのかなどとテレビ番組で紹介したりしています。そして、ポイントを上手く活用して生活することは、「ポイ活」と呼ばれています。

では、このポイントによる利益には、所得税は課税されるのでしょうか。

この点について、今年、国税庁が見解を出しました。

経済的利益とは

まずは、経済的利益という言葉を理解していただく必要があります。文字通り、経済的な利益なのですが。

さて、所得税法第36条には、所得税法上何を収入とするのかが定められています。

第三十六条 その年分の各種所得の金額の計算上収入金額とすべき金額又は総収入金額に算入すべき金額は、別段の定めがあるものを除き、その年において収入すべき金額(金銭以外の物又は権利その他経済的な利益をもつて収入する場合には、その金銭以外の物又は権利その他経済的な利益の価額)とする。

ご覧のとおり、金銭以外のものでも経済的な利益は収入とすると書かれています。そして、法令解釈通達には、経済的利益を例示しています(分かり易く書き直しています。)。

- 物品その他の資産をタダで貰ったり安く売ってもらったりした場合は、本来の価格との差額は経済的利益です。

- 不動産をタダで借りたり安く借りたりした場合は、本来の賃料との差額は経済的利益です。

- お金を借りる場合、利息が無かったり低い利率だったりした場合、本来の利息との差額は経済的利益です。

- これ以外で何かのサービスをタダでしてもらったり安くしてもらったりした場合は、本来のサービス料との差額は経済的利益です。

- ツケや借金を免除されたり他人が負担したりした場合は、その額は経済的利益です。

つまり、「ポイント還元は経済的利益であり、課税されるのではないか。」という疑問が生じます。

もしもこれが課税されるのであれば、個人がプライベートでポイントを使ったら一時所得又は雑所得になると考えられます。また、事業者が使ったら事業所得の雑収入になります。

国税庁が示したQ&A(引用)

Q 私は、ドラッグストアで商品を購入する際に、同ストアが発行するポイントの付与を受けました。このポイントは、次回以降の買い物の際に、1ポイント1円に換算して、決済代金の値引きや景品との交換などに使用できるものです。

その後、そのポイントを商品購入の際に使用しましたが、私が取得又は使用したポイントについて、所得税の確定申告は必要になりますか。

A 原則として、確定申告をする必要はありません。

簡単に言えば、ポイントを使うことは、通常の商取引における「値引き」であるとして、所得税法36条における経済的利益には該当しないと、国税庁は言っております。

しかし、以下のとおり、一部のポイントは経済的利益に該当するとしています。

ポイント付与の抽選キャンペーンに当選するなどして臨時・偶発的に取得したポイントについては、通常の商取引における値引きと同様の行為が行われたものとは考えられませんので、そのポイントを使用した場合には、その使用したポイント相当額を使用した日の属する年分の一時所得の金額の計算上、総収入金額に算入します。

この他、医療費控除対象のものにポイントを使用した場合など、特殊事例も掲載していますので、興味のある方はこちらをご覧ください。

なお、以下の記事は、消費税の仕入税額控除の仕訳に関する国税庁からの回答をそのまま引用しています。経理に携わっている方向けの内容です。

事業者商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方

Q 事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方を教えてください。

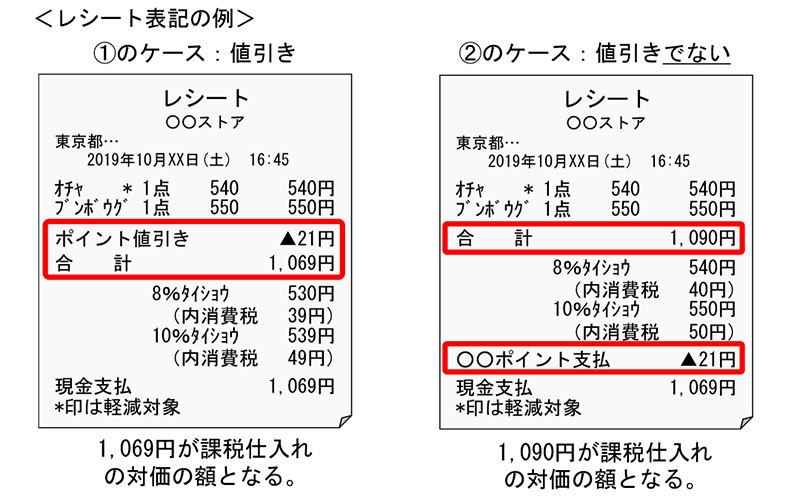

A 事業者が商品を購入した際、その取引(課税仕入れ)について仕入税額控除を行うこととなりますが、商品購入時にポイントを使用した場合、消費税の「課税仕入れに係る支払対価の額」は、

- ポイント使用が「対価の値引き」である場合には、商品対価の合計額からポイント使用相当分の金額を差し引いた金額(値引後の金額)

- ポイント使用が「対価の値引きでない」場合には、商品対価の合計額(全額)

となります。

なお、商品購入時に発行されるレシートには、ポイント使用の態様に応じて「課税仕入れに係る支払対価の額」が表示されていると考えられますので、商品を購入した事業者においては、レシートの表記から「課税仕入れに係る支払対価の額」を判断して差し支えありません。

(注1) 消費税の仕入税額控除の適用を受けるためには、区分経理に対応した帳簿及び区分記載請求書等の保存が必要となります。そのため、例えば、次のように、日々の記帳段階から取引を税率ごとに区分経理しておくことが考えられます。

①のケース(値引き)

消耗品費( 8%対象) 530円 / 現金 1,069円

消耗品費(10%対象) 539円

②のケース(値引きでない)

消耗品費( 8%対象) 540円 / 現金 1,069円

消耗品費(10%対象) 550円 / 雑収入(消費税不課税) 21円

(注2) コンビニエンスストア等が実施している即時充当(即時に購買金額にポイント等相当額を充当する方法)によるキャッシュレス・消費者還元は、商品対価の合計額が変わるものではありません。このため、事業者が商品を購入した際に、即時充当による消費者還元を受けた場合には、商品対価の合計額が「課税仕入れに係る支払対価の額」となります(②のケースと同様)。

(注3) 共通ポイント制度を利用する事業者及びポイント会員の一般的な処理例については、「共通ポイント制度を利用する事業者(加盟店A)及びポイント会員の一般的な処理例」をご参照ください。

まとめ

ポイントを使って商品を購入した場合、原則として確定申告の必要はありません。

事業者は、仕訳をする場合に、①値引きとして使うのか、②支払いの一部として使うのかにより、仕訳が異なります。

【編集後記】

ポイント付与や消費税の複数税率が導入され、経理はものすごく面倒になっています。事業者の皆様は、自社の経理担当者の方が相当苦労されていることをご理解くださいようお願いいたします。

コメント